Я не верю, что регулярно успешный трейдер будет делиться своим сигналом. И зачем ему это делать? Если он успешен, то зарабатывает деньги, не платя подписчикам за свои уроки и сигналы.

Криптокиты, хомяки и ходл: 8 полезных терминов из словаря криптотрейдера

Hamster Rush, крипто-кит терпеливо ждет и «ходит», а Mimic Brand внезапно улетает на луну. Что это значит? Совместно с Currency.com мы проанализировали распространенные термины и аббревиатуры криптотрейдеров.

Hamster Rush, крипто-кит терпеливо ждет и «ходит», а Mimic Brand внезапно улетает на луну. Что это значит? Совместно с Currency.com мы проанализировали распространенные термины и аббревиатуры криптотрейдеров.

Содержание.

Криптокиты

Криптовалюта, обычно называемая инвестором, привлекает столько денег, что в случае их изъятия может повлиять на рыночную цену всего актива. В случае с биткоином к криптовалютным наборам относятся те, кто владеет не менее чем 10 000 BTC.

Название «кит» используется по той или иной причине. Когда животное плавает на поверхности воды, а затем погружается, оно создает волны, которые охватывают всю его территорию. То же самое можно сказать и о криптовалютах — когда цифровые активы выходят на рынок или просто начинают выходить из криптовалют, по крайней мере, форумы, обсуждения в СМИ и мультизаконы приводят к изменению цены отдельных криптовалют.

В начале октября 2014 года была выявлена первая биткоин-мойка, которая оказала значительное влияние на стоимость важных криптовалют. Цена BTC составляла примерно 370 долларов США, и рынок имел тенденцию к снижению. В какой-то момент стоимость биткоина упала до 325 долларов США и должна была остаться примерно на том же уровне. Однако внезапно анонимный торговец продал 30 000 BTC за 300 долларов США. В результате ордер был быстро исчерпан, и цена биткоина упала до 275 долларов всего за 24 часа. Анонимный торговец оказался пользователем Reddit по имени BearWhale. По словам инвестора, он выбросил сразу 30 000 единиц биткоина, потому что ему срочно понадобились деньги — BearWhale не собирался сбивать цену.

Взлетать на Луну

Эта фраза относится к стремительному росту цен на криптовалюты, буквально полету на Луну. Примером может служить рост биткоина в 2017 году, когда BTC за несколько недель достиг отметки в 20 000 долларов. Или драматический взлет Dawg благодаря Илону Маску. Многие высокодоходные инвесторы используют это выражение, чтобы убедить других в том, что стоимость определенной валюты будет поглощена.

Как избежать участия в этом виде криптовалюты? Прежде всего, не покупайте криптовалюту, стоимость которой внезапно выросла. Также обходите стороной некоторые известные альткоины и не поддавайтесь влиянию новостей или комментариев. Чтобы понять, как происходит отскок, рекомендуется прочитать следующую статью

Почему хомяку трудно выжить и преуспеть на бирже?

Представьте, что биржа — это джунгли. В джунглях обитает множество различных животных. Здесь каждую секунду происходит множество событий.

Дом хомяка внезапно попадает в джунгли. Это маленький, белый, пушистый хомячок. Раньше хомяк жил в квартире, питался и сидел в уюте и тепле. Теперь он находится в неизвестных джунглях. И для него это стресс. Хомяк прячется в норе возле большой дорожки.

Животные проходят мимо хомяка и сообщают различные новости из джунглей.

- В отдалении проходит заяц и сообщает приятные новости. ‘Пока лев отсутствует. Возле его пещеры горы видов в изобилии».

- Мимо проходит пантера и говорит, что она собирается на ночь, и любой желающий может собрать бесплатные орехи возле ее дома.

- Две змеи были утащены, а еще одна сказала, что у нее не сезон и ее тащат, чтобы поохотиться в другом месте.

- Прибежал ежик и сказал, что в джунглях голод и нет мирных животных. Во всех хищниках циркулировали голод и злость.

- Некоторые люди прошли через это. Все охотятся на хомяков, потому что рассказывали друг другу, что мясо хомяка очень ценится на рынке деликатесов.

Так кто же в это поверит? Примите участие в опросе — что должны делать хомяки в этой ситуации? Правильный ответ находится в конце статьи.

В общем, у хомяков в джунглях много информации из разных источников. Вопрос в том, стоит ли верить этой информации.

Как и у хомяка в джунглях, у начинающего инвестора тоже широко открыты глаза. Инвесторы многого не знают: что покупать, как и когда покупать и что продавать. Вы можете инвестировать в золото, сталь, уголь, нефть и информационные технологии. Вы можете купить акции технологических гигантов, таких как Apple, или инвестировать в лекарства и медикаменты, такие как Pfizer и Moderna. Что выбрать?

Кроме того, здесь имеется обширная информация о потенциальных инвесторах, о том, во что и как инвестировать. Основные источники информации включают.

- Различные телеграмм-каналы, группа VK

- Видеоролики YouTube

- Последние новости с популярных сайтов, Яндекс Дзен и Smart-lab

- Тинькофф Пульс.

- Персональные менеджеры от вашего биржевого брокера, которые присылают вам инвестиционные идеи.

Все эти источники вносят большой информационный шум. Иногда они противоречат друг другу. Чтобы понять, имеет ли смысл доверять этим источникам, необходимо понять, почему они используются и кто их автор.

Стоит ли верить Телеграмм каналам, посвященным инвестированию?

Из личного опыта: в начале моего путешествия, когда я зарегистрировался в Tinkoff, я начал изучать TinkoffPulse. Я встретил там тысячу людей, которые писали и давали ссылки на свои телеграм-каналы.

Я подписался на телеграмм-каналы и начал их изучать. Их было около 10, и они росли. Также появлялось все больше и больше информации. Но я поняла, что это не помогает. Я просто трачу свое время на изучение новостей, обзоров, рейтингов и мнений. Это не помогает зарабатывать деньги. Доверять телеграм-каналам не стоило. В 99% случаев целью этих каналов было привлечь пользователей, а затем начать показывать рекламу. Это означало, что на каждые одно-два полезных сообщения приходилось три-четыре рекламных, особенно в выходные дни, когда биржа не работала.

Подумайте сами — почему канал telegram посвящен инвестициям? Нам нравились некоторые каналы, где проводился фундаментальный анализ компаний. Однако на большинстве каналов создатель не отвечает на вопросы — такой возможности нет. Кроме того, более 20% постов канала доминируют над постами других каналов или иностранными темами.

Основная цель ознакомительного телеграм-канала — не помочь людям разобраться в инвестировании, а продавать курсы, вступать в VIP-группы с сигналами и предлагать личные советы под видом полезной информации. Другими словами, «собирать» деньги с начинающих инвесторов. Вот некоторые признаки таких «бесполезных каналов

- ⛔ многочисленные рекламные должности

- ⛔ Существуют ⛔ криптовалюты, каналы и криптовалютные проекты. Рыночная стоимость криптовалют не подтверждена ни одним анализом. Поэтому, когда автор телеграм-канала, пишущий базовый анализ компании, вдруг продвигает криптовалютный проект, я просто отписываюсь от этого канала. Авторам нельзя доверять.

- Часто платные каналы с подпиской.

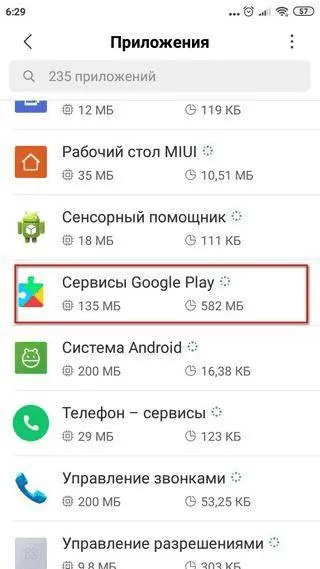

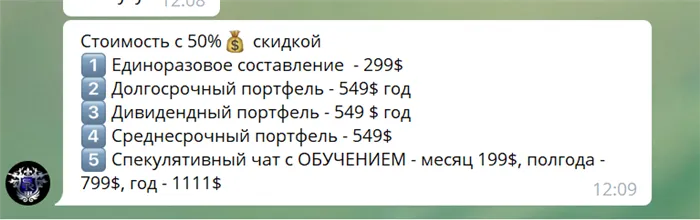

Посмотрите на цену, которую мне назвали в одном из телеграм-каналов. Мужчина предлагает составить портфолио, он также говорит мне — я просто не знаю что. В общем, непомерно высокие цены быстро показывают, что целью бесплатного канала является привлечение пользователей для точного обучения.

Это очень похоже на то, что сами владельцы не могут заработать на фондовом рынке, а предпочитают зарабатывать на «хомячках», то есть людях, не имеющих опыта в начальном процессе работы на фондовом рынке. Спросите создателя платного канала торговой марки: «Какую ответственность они несут, если их торговая марка не будет проверена и они потеряют деньги?». Спросите их. Я не думаю, что кто-то скажет, что они возместят свои потери…

Я не верю, что регулярно успешный трейдер будет делиться своим сигналом. И зачем ему это делать? Если он успешен, то зарабатывает деньги, не платя подписчикам за свои уроки и сигналы.

Проанализировав информацию, я оставил 3-4 полезных канала из 20. Кроме того, я стал подписчиком телеграмм биржевых брокеров «Финам» и VTBInvestments. Здесь мало рекламы, только финансовые новости и много интересных идей.

В 2021 году Центральный банк поймал множество телеграмм-каналов и частных инвесторов, манипулирующих рынком. После того, как центральный банк обратился к биржевым брокерам, счета инвесторов-манипуляторов были заблокированы, ведется расследование. Когда звучат сигналы таких каналов, они становятся марионетками в руках создателей канала. Заблокированные счета являются результатом такого доверия.

Инвестиционные блогеры могут использовать телеграм-каналы как инструмент для манипулирования ценами на акции. Представьте себе — автор такого канала вошел в актив по плохой цене. Теперь он хочет удалить актив. Он проводит анализ и приходит к выводу — с хорошей компанией цена будет расти. Если число подписчиков велико, цена может повыситься. Автор канала уходит, а остальным остаются сомнительные заверения. Автор не несет ответственности за его советы.

О блоггерах с Пульс Тинькофф

TinkoffPulse — это интересная история. Это сообщество в социальной сети, где блоггеры пишут в первую очередь для того, чтобы завоевать аудиторию. Там может писать любой желающий. Pulse хорошо работает с рекламой в телеграмме. Теперь они заблокировали возможность размещения таких объявлений на определенный период времени.

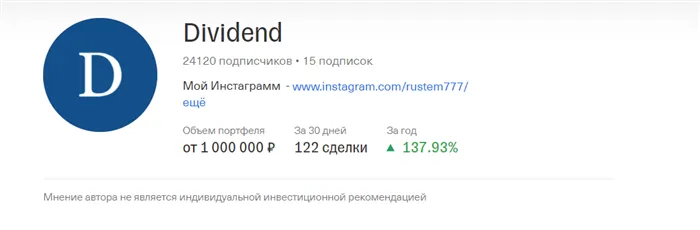

Всего один удобный пост с упоминанием популярной акции — и сотни людей становятся вашими подписчиками. Ваш канал читают и начинают верить. Однако если вы прислушаетесь к советам бобовых, вы можете потерять все свои деньги. Ниже приведен пример такого канала. Судя по скриншоту, у него 24 000 подписчиков. Он пишет ежедневные посты и имеет статус «популярный». Однако при ближайшем рассмотрении выясняется, что ему нужно быть очень осторожным с информацией. У обычного профессионала не будет времени писать столько информации каждый день.

Прежде чем вы задумаетесь об этом, вот несколько важных моментов, которые следует учитывать при навигации по вашему профилю TinkoffPulse.

- Кто-то пишет об инвестициях, но мы не знаем о нем ничего, кроме ссылки на его профиль в Instagram или телеграме. Какое образование, профессиональный опыт, портфель, которым он управлял, и какой доход. Другими словами, цель профиля — подписаться на канал Instagram или Telegram.

- Во многих сообщениях мужчины пишут об образовании от его имени. Как вы можете доверять и учиться у людей, которых вы не знаете и о чьем опыте не можете судить?

- Кризисы типа «скучная компания» покупает «правильные акции». Никаких подробностей. Общие рекомендации из модели «покупайте растущие акции, потому что они растут».

- Портфели вкладчиков не могут быть диверсифицированы по секторам, валютам или средствам массовой информации. Будет интересно узнать об опыте инвестора.

- Многочисленные сделки рассказывают историю спекулянта. Он/она говорит одно, а на самом деле делает другое.

В качестве примера такого совета рассмотрим один из постов

Хотя сам канал называется дивидендным, людям не рекомендуется покупать дивидендные истории. Там говорится, что вы ДОЛЖНЫ покупать акции роста. Вы должны покупать титулы, которые могут развиваться снова и снова!

Отличный совет, совершенно не имеющий отношения к реальности! Это может написать даже начинающий инвестор на двухдневном рынке. На самом деле, очень трудно найти компании, которые растут многократно.

Даже если после долгих гаданий и анализа пять из десяти отобранных вами компаний запустятся, остальные пять могут оказаться негативными. Результат таких инвестиций может оказаться нулевым.

Такие вклады следует читать очень внимательно. Автор этого поста пытается заставить подписчиков продать что-то, чтобы заработать деньги.

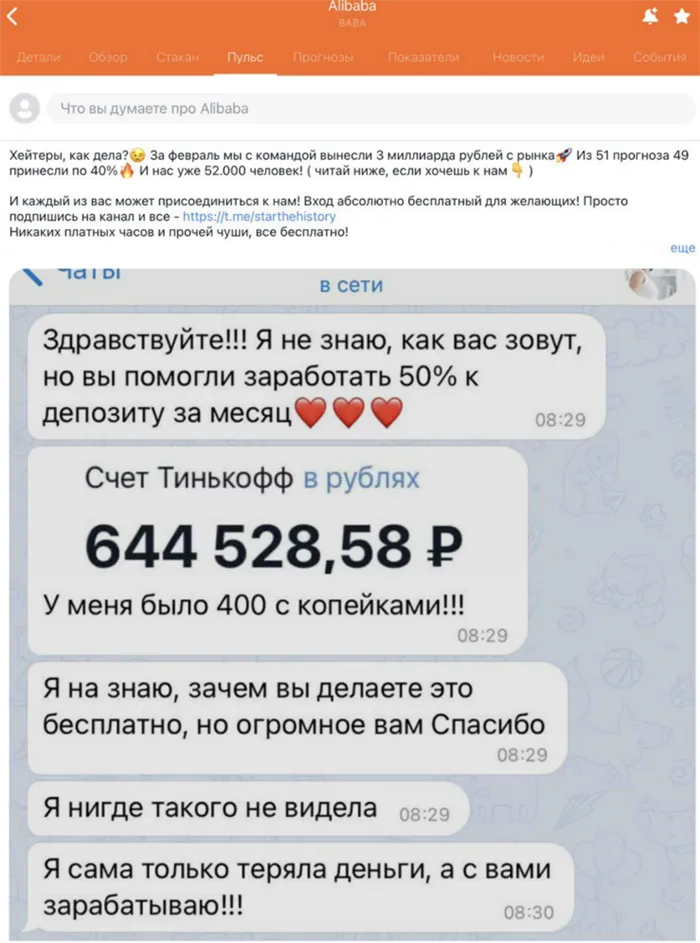

Похожая ситуация показана на этом снимке экрана.

Это просто очевидно. Автор этого поста работает «отправителем телеграмм». Конечно, заманчивая 50%-ная рентабельность привлекает подписчиков в Telegram-канал. Однако, конечно, такие прибыли вряд ли будут достигнуты.

Такая реклама часто показывается и удаляется компанией TinkoffPulse. Однако владельцы каналов запускают эти объявления много раз.

Мудрых инвесторов, которые снижают риск всеми возможными способами, называют цыплятами. Чтобы минимизировать свои потери, они ориентируются на консервативные меры, такие как государственные облигации.

Подробнее о быках.

Блокчейн фондового рынка Инвесторы покупают активы в надежде, что актив будет расти. Трейдеры этой категории покупают ценные бумаги по более низким ценам и пытаются продать их по более высоким — это и есть их прибыль. Благодаря высокой рентабельности и высокой оборачиваемости своих инвестиций, они могут зарабатывать значительные деньги на разнице цен.

Существует даже термин для торговли: «бычий рынок». Это относится к периоду, когда цены активов, а также базовой валюты торговли начинают расти, а стоимость котируемой валюты снижается. Эта ситуация, которая периодически возникает на рынке, не является позитивной. То, что выгодно одному трейдеру, неизбежно оборачивается убытками для другого.

Существует такое понятие, как «длинный восходящий тренд». В итоге игроки покупают недооцененные коммерческие активы и делают ставку на будущий рост. После проведения расчетов приобретенные акции перепродаются с приличной прибылью.

Какую роль играют медведи?

Медведи на бирже работают по-другому. Они продают ценные бумаги с расчетом на то, что в будущем цены на них упадут. Таким образом, медведи противоположны быкам: они делают деньги на том, чего еще не существует. Их задача — продать актив по максимально высокой цене, подождать, пока цена акции упадет до более низкого уровня, а затем снова начать покупать.

Давайте посмотрим, как это выглядит на практике. Предположим, трейдер покупает 10 акций компании под залог или кредит. Затем он тут же снимает их и продает одну акцию за 150 рублей. Биржевой счет пополняется на 1 500, и когда цена ценной бумаги начинает падать, медведь снова покупает ее за 140 рублей. Таким образом, участник рынка зарабатывает 100 рублей и возвращает актив владельцу, например, с комиссией 1 рубль за штуку. Чистая прибыль игрока-медведя составит 90 рублей.

На основе снижения торговых стратегий на рынке появилось понятие «снижение краткосрочной позиции». Открытая позиция» означает, что актив продается и покупается обратно по более доступной цене.

Конечно, медведи работают не случайно — их деятельность основана на прогнозах. На стоимость активов влияют публикации в прессе, негативная финансовая отчетность компаний и другие факторы.

Остальная группа животных

Поскольку крупные игроки на фондовом рынке взяли на вооружение названия животных, можно пойти дальше. Со временем и другие торговцы получили свои имена от животных. Поскольку все торгуют по-разному, классификация зависит от поведения людей на рынке.

Названия представителей фауны в первую очередь зависят от результата и уровня торговли. Например, волков называют трейдерами, и им почти всегда удается получить прибыль. Северные олени — желанная добыча для торговцев-охотников.

Олени чаще заключают сделку в убыток, то есть терпят убытки. Некоторые лемминги ориентируются на опытных игроков. Кроме того, есть еще несколько ярких персонажей, представленных в виде животных

Кролик.

Заяц — проворное животное, что отражается в его поведении на фондовом рынке. Длинноухие зайцы постоянно играют с колебаниями и волатильностью валютных курсов. Они часто нестабильны, и внезапные изменения процентных ставок пугают их, вызывают у них панику и заставляют продавать активы.

Положение зайца на рынке не очень хорошее. Нетерпеливость игроков с ушами может привести к значительным потерям. Однако эти трейдеры закрывают много сделок за одну торговую сессию.

Когда пытаешься создать цепочку ассоциаций, на ум сразу приходит слово «страх». Действительно, овцы фондового рынка — самые осторожные игроки. Эти трейдеры делают много вещей, часто анализируя, прогнозируя и постоянно перепроверяя данные.

Это правда, что овцы иногда могут выглядеть как профессиональные трейдеры в шкурах медведей и быков. Однако если что-то идет не так, участник рынка быстро теряет уверенность. Сомнения начинают грызть его, и под шкурой зверя слышны жалкие стоны. Не случайно, когда овцы фондового рынка терпят убытки, опытные спекулянты говорят: «Овец стригут».

Свиньи

Свиньи, которых часто называют участниками рынка, не могут заставить себя стоять на месте во времени. Они склонны сохранять свою позицию в течение длительного времени, не обращая внимания на то, как меняются условия фондового рынка. Такие животные могут двигаться против тренда с абсолютной уверенностью, несмотря на поведение других животных.

Свиньи превыше всего ценят результат и прибыль. Их не волнует количество денег, которые они инвестируют, или качество акций, которые они покупают. Такая безответственность часто приводит к убыткам, но игроки этой категории обычно вкладывают значительные средства в тот или иной актив.

Хомяки.

На криптовалютных биржах нередко можно встретить таких животных, как хомячки. Так называют начинающих игроков, склонных к панике. Хомячки склонны доверять слухам, которые намеренно распространяются, и покупать или продавать активы в неподходящее время.

Слегка похожи. Опытные налогоплательщики начинают быстро расти, делая крупные вливания за короткий промежуток времени и расширяя рынок. Как только обменный курс достигает максимума и искусственно поддерживается, хомячки берут власть в свои руки. Они агрессивно покупают криптовалюты по высоким ценам, иногда вкладывая целые партии. За этим следует отказ. Это резкое падение курса, вызванное массовой продажей активов, приобретенных ранее у более старых.

У кроликов больше шансов подняться в ряды профессиональных игроков рынка, если они постоянно совершенствуются и учатся.

Все о медведях

Участники рынка, предпочитающие зарабатывать на падающем рынке, продают актив, предварительно проанализировав ситуацию и предсказав падение. Профессиональные трейдеры оценивают политическую ситуацию в государстве, которому принадлежит актив, а также экономические показатели, находящиеся в свободном доступе, в поисках факторов, которые могут вызвать обвал стоимости инструмента.

Медведи продают финансовые активы, которые на самом деле им не принадлежат. Такие соглашения об обмене можно назвать несколькими терминами.

В большинстве случаев сделка осуществляется через посредника, или брокера. По сути, медведи не тратят собственные деньги, а совершают финансовые операции в кредит. После продажи трейдер сразу же покупает актив. Такая стратегия ускоряет снижение его стоимости из-за действий участников рынка.

После падения цены трейдер снова покупает торгуемый инструмент по самой низкой цене и возвращает его владельцу или оставляет себе. После закрытия сделки в автоматическом режиме непогашенная сумма вычитается из медвежьей, а прибыль составляет разницу между ценой продажи и ценой покупки актива.

Трейдерам обычно приходится ежедневно выплачивать проценты биржевому брокеру, поэтому они не продают акции долго. Фьючерсные контракты чаще используются для этой цели из-за их более низкой стоимости.

Действительно, среди трейдеров трудно найти чистых быков или медведей (долгосрочные инвесторы не рассматриваются). В большинстве случаев существуют систематические трейдеры. Когда торговая система сигнализирует о продаже, трейдеры становятся медведями; когда система говорит «покупай», они становятся быками.

Остальные участники рынка

В секторе финансовых рынков не только профессиональные трейдеры иногда носят медвежью шкуру или рога быка. Здесь вы найдете как новичков, так и опытных игроков, но есть некоторые «фишки», которые мешают им вступить в ряды главных героев. Мелкие игроки не имеют влияния на рынок, поэтому о них редко упоминают.

Кролик.

Как животные, кролики отличаются легкостью, ловкостью и изяществом. Они применимы к рыночным трейдерам, которые готовы упорно работать для достижения своих целей. Кролики торгуют скальпингом и пипсовкой во внутридневном режиме. Их доходы основаны на незначительных колебаниях процентных ставок, выявляемых в более низких временных интервалах.

Трейдеры совершают много сделок за короткий промежуток времени. Это добавляет агрессивный высокорисковый стиль торговли. Выигрыши небольшие для одного заказа, но депозиты можно делать быстро и оперативно, так как за один день может произойти много выигрышей.

Трейды бывают удачными в конкретном сезоне, но при первых признаках тенденции игроки начинают испытывать неуверенность в своих решениях. Внезапные изменения стоимости приобретенных активов пугают их, в результате чего они начинают продавать их и терпят убытки.

У кроликов больше шансов подняться в ряды профессиональных игроков рынка, если они постоянно совершенствуются и учатся.

Многие люди считают овец животными, испытывая перед ними доминирующий страх. Среди трейдеров они ищут осторожных и предусмотрительных игроков, которые делят свои деньги с трудом, и если они решают торговать, то делают это после тщательного анализа рынка с разных точек зрения. В конце сделки они почти всегда получают прибыль, хотя в некоторых случаях она невелика.

Овцы проводят большую часть своего рабочего времени, изучая факторы, которые могут повлиять на развитие рынка, и делая прогнозы с помощью различных аналитических методов. Прежде чем принять решение, они несколько раз просматривают все данные, принимая во внимание различные стратегии.

Овцы часто позиционируются как профессиональные игроки, но такие трейдеры быстро теряют доверие, если дела идут не по плану. Они не способны быстро принимать решения в условиях быстро меняющегося рынка и часто имеют перерывы в работе из-за вынужденных закрытий брокеров. Когда фондовый рынок был в убытках, опытные спекулянты заявляли. ‘Овцы были острижены’.

Хотите узнать, как инвестировать или улучшить свои знания? Выбирайте бесплатные и платные онлайн-семинары от нашего партнера — Академии Главинвента.

Свиньи

Piggyback-трейдеры относятся к категории профессиональных игроков. Они умело владеют всеми аналитическими методами и могут зарабатывать деньги, но их решения часто бывают поспешными. После заключения ряда выгодных соглашений их азарт переполняет и не дает покоя. Жажда быстрой прибыли приводит к незнанию правил собственных стратегических переговоров и нарушениям в управлении капиталом, приводящим к убыткам. Их размер часто превышает количество заработанных денег.

Императив ограничения потерь игнорирует императив неоправданности прогнозов и приводит к тому, что трейдер будет продолжать сделку даже тогда, когда становится ясно, что исход сделки пойдет вразрез с ожиданиями.

Заключение

Быки и медведи — самые успешные трейдеры, потому что они полностью овладели теоретической стороной дела. На основе этого они разработали собственные торговые стратегии и безоговорочно следуют им, обеспечивая профессиональный подход к каждой сделке. Блоха уникальна, она вызывает убытки, свиней и кабанов из-за жадности. Овцы терпят убытки из-за жадности, бараны не выдерживают колебаний рынка, хомяки выносят открытые соглашения в самое неподходящее время, а другие игроки очень твердо стоят на своих принципах.

Классификация трейдеров по видам позволяет определить тип игрока и выявить негативные стороны его торговли, чтобы модифицировать его стратегию или рабочее место. С какими животными я могу себя ассоциировать?